一

有着万亿身家的安邦集团,已成为了中国房地产上市公司CEO最恐惧的敌人。两年来,股神安邦频频举牌地产股。从金地、金融街控股再到最近的万科,几乎每一次举牌都诱发股价疯长,并促使众多散户跟投。网络上甚至因此产生了“安邦概念股”。

安邦董事长吴小晖曾公开表示:“我们不做赔本赚吆喝的事,我们所有的战略都必须建立在盈利的基础上。”这在安邦对地产股的投资上表现的淋漓尽致。

从安邦过往的地产股收购案例来看,它的角色游走于股票套利者与觊觎控制权的“野蛮人”之间——首先选择能够套利的股票,其次才看能不能做“野蛮人”入侵。

这意味着他们首先考虑利益,其次是控制权。安邦是一位最擅长在股权争夺战中斡旋的获利者。正因此,虽先后买入多家房地产上市公司的股票,但安邦都在牛市中陆续套利退出,目前仅在金地保有一个董事会席位。

这位股神加仓的几家地产公司有着共同的典型标签:控股股东持股比例不足30%,公司上市时间较长,业绩稳定;土地与项目集中在一二线城市,不确定性较少;资产负债表安全,规模较大,股票流动性较好,估值偏低。

在地产股领域横扫了两年之后,股神安邦已成为这个行业CEO最恐惧的敌人。但是假如你就此认为安邦是那个房地产门口最野蛮的险资时,那你就真的错了。

在险资入侵地产的江湖中,平安才是真正的带头大哥,与安邦和宝能不同的是,平安非常温和。

去年以来,平安成为土地市场最神秘而强大的一股力量。许多业内人士已经将平安看成一种房企,但在平安眼中,单纯的成为一家开发商显然是一件很笨拙的事。

平安与一般的房地产公司并不在同一个次元,因为它的维度更高。平安不会盖一砖一瓦,但是它的掌控力处处可见,因为金钱永不眠,资本的话语权正在放大。平安会在房企需要的时候降临到每一个地方,在这场壮阔的淘金游戏中分得一杯羹。

中国平安拥有绿地12.06亿股股份,占公司总股本9.91%。平安人寿拥有碧桂园22.43亿股股份,占总股本的9.93%。2015年10月和11月,中国平安参与绿景中国控股和朗诗绿色地产的新股配售,在这两家公司所持股份总市值约为7亿元。

在地产商们深挖洞广积粮转型的当下,几乎没有谁会拒绝平安送来的大把钞票。从民企到央企,从上市公司到行业前三十强,平安的触角已经伸向了房地产行业20多家房企。

与其它险资不同,平安有自己的市场和土地研判团队,会主动跟踪土地,并找到有意拿地的房企进行合作。平安的身影几乎遍布全国,2个月前的12月15日,平安与万科组成联合体,以26.4亿元,拍下了一宗武汉地王。而在地价疯狂的北京,平安不动产更是成为房企最为依赖的金主之一。2015年11月初,平安联手绿城中国和中交集团,以57亿拿下北京门头沟一宗宅地。

眼下的平安,拥有超过3000亿元的营业收入、近500亿元的利润、4.6万亿的总资产以及投资PE和不动产的双牌照,他们已通过过去一年的大举掠食,向房地产行业展示其无可比拟的实力和野心:目前可售存货至少千亿,并且是销售额过千亿的碧桂园及江苏地产龙头朗诗的二股东——这家险资至少掌控着地产行业两千亿的销售。

二

但众人只看到了险资的凶猛,却没有注意到在镜子的另一面,地产开发商却在全无声息地反入侵险资江湖。

恒大、万达、泛海、融创,都已通过并购纷纷涉足保险行业。而这其中,最知名的莫过于推出时间最短,但也最广为人知的恒大人寿。

恒大人寿↓

2014年1月,东风日产以1.1亿元买断了恒大淘宝俱乐部2014赛季及2015赛季比赛服胸前广告权益。而恒大在亚冠前夜主动违约,为此不惜高达5000多万的违约赔偿,而这一切都是为了恒大的一个具有万亿前景的新战略——恒大人寿。

相对于恒大规划的万亿金融版图而言,就算是如此规模的违约赔偿代价也是值得的。

在恒大版图中,恒大人寿是恒大金融的第一步,由恒大通过收购更名得来,许家印对此十分看重,并在恒大内部表示,如果保险能实现三年保费过千亿,那么恒大的管理资产,仅保险这一项,就可以发展成为万亿的产业,总资产将跨过万亿大关。

许家印甚至指示,在2015年剩下的日子里,要通过努力,让恒大人寿的保费收入迈向300亿大关。为此,恒大内部下达了动员令,鼓励内部员工购买和推荐恒大自己的保险产品。

查询恒大人寿官网可以发现,其推出的万能险产品,历史结算年利率达到了7%-8%,处在较高的水平。恒大有望凭此迅速做大保险平台的资产规模,但也面临险资的保值增值压力。

但恒大对东风日产的的做法倍受争议。许家印要推广的寿险产品,是一个建立在信用基础上的金融产品。如今这样的亮相方式,挑战着商业伦理和公众情绪。许家印显然是顾不了这么多了。

如今,一切都已经显露出来。险资侵略房地产,房地产跨界保险。背后的推动力都只有一个——钱。一个是钱太多必须得投出去,一个则是钱太少,必须得想办法找钱。

南方周末报道,2012年到2014年上半年期间,恒大的销售额分别为626.5亿元、936.7亿元和633.4亿元;而同期恒大所支付的地价和工程款分别为669亿元、1025亿和704亿元。这意味着在这两年半的时间里,恒大的全部销售收入还抵不过同期所需支付的地价和工程款项。

数据显示,2014年上半年,恒大负债1963亿元,而到了2014年底,恒大的总负债则达到了惊人的3620亿元,总借款为1561亿元,权益总额为1124亿元,资产负债率为85.9%。

但尽管如此,12月29日,恒大地产连发两则公告宣布,以高达204亿元的代价收购香港大亨郑裕彤旗下的新世界和周大福位于北京、上海、青岛、成都、贵阳的5个地产项目,再次刷新中国房地产收购的最高历史纪录。

内部资料统计得出,包括上述项目,恒大近半年已斥资602亿向新世界、华人置业、信和置地等港资巨头收购15个项目,涉及香港地标写字楼美国万通大厦、北京上海核心区项目、重庆大型综合项目等,总建面超1700万平方米。

事实上,对于恒大的资金流情况,早有分析已明确,恒大的借贷成本相比同行高,而高利率成本也反映出市场对恒大流动性担忧,即高负债模式。2014年底,南方周末对恒大的债务问题做出专篇报道,标题就叫做《恒大跟死亡赛跑》。

三

于是,现金流稳定,而来钱快的保险行业,自然会成为恒大扩张版图上一个很重要的棋子。

主要模式就是将其保费收入对接房地产项目。一位险企高管曾在财新记者采访时表示,“较之房地产行业20%左右的融资成本,保险产品承诺给客户的预收益率至多不过7%或8%。这个成本与背后资产的收益之间,还是有较大获利空间。”

房地产是异常缺钱的产业,而保险却正是钱多到非花出去不可的行业,再加上极低的融资成本,两者结合可谓相得益彰。

而就在现在凶猛的同时,一个保险行业的专有名词——万能险,开始进入公众的视野。

事实证明,那些频频举牌的险资企业都是万能险销售较多的公司。明天系保险公司(生命人寿、华夏人寿、天安人寿、天安财险)、前海系和安邦系保险公司以及国华人寿,正是在2015年主打现金流入较好的万能险,因此举牌比较激进。

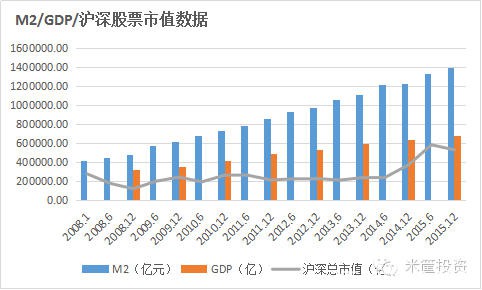

2015年前10月国内寿险规模保费2.04万亿,同比增长40%,其中新增万能险和投连险合计6564亿元,同比增长91%。万能险和投连险带来较大配置压力,而投连险100%可以投资股票,万能险80%可配置股票。

2015年前10月,产险行业保费6887亿元,同比增长12%,保险行业新增保费合计2.7万亿,预计全年保费规模将在3万亿。按照2016年50%的保费增速规模,仅12家以万能险为主的公司,2016年新增保费就将超过1万亿,届时对股票配置需求更强大。

而恒大人寿推出的首发重要产品,正是现金流入非常好的万能险,很明显恒大此举目的即在于通过自家的金融公司,从而与地产板块以及其他跨界业务进行直接对接。将来,这会很大程度上解决恒大地产的资金压力。

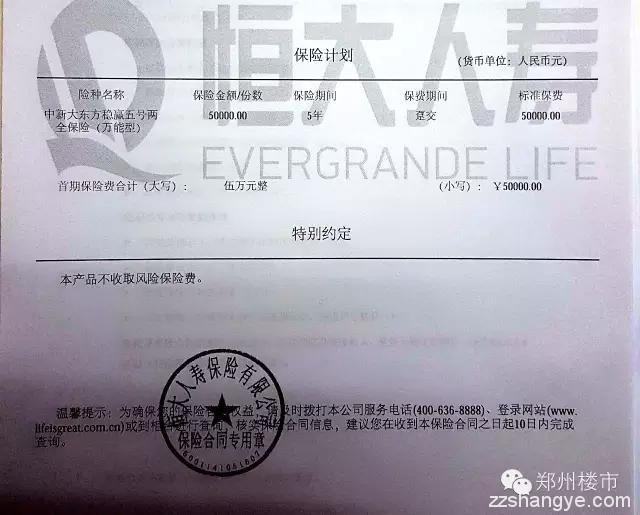

郑州恒大业主的万能险电子保单↓

四

但我们不得不警惕的是。虽然在众多业内人士看来,保险与地产向来是较佳搭配,投资地产有助于提高保险公司投资收益率,且符合险资的长期特性,而“不缺钱”的保险公司也可解决地产公司的资金饥渴症。

但是现在大家都把保险资金输送到房地产,投资风险集中度高,则有违险企资产均衡配置的一般原则,一旦经济下行,房地产价值集体缩水,风险就会暴露。

而恒大则为了解决自己的地产项目资金问题而跨行保险,从而不管是主动还是被动,保民们便与恒大地产完全绑在了一起。恒大甚至将地产和在保险销售环节都进行了捆绑,比如说几乎所有的恒大楼盘,购买5万元恒大保险可以有额外优惠(郑州恒大的在售楼盘是额外3%优惠)。

而这样在售楼环节,通过利益诱惑搭售保险,到底算不算违规?希望可以有熟悉保险和法律的专业人士来告诉我们。

一位粉丝曾在郑州楼市文章下面评论说,“现在保险处于初级粗放和圈钱模式,早已背离了保险业务本身,所以无法兑付承诺收益甚至出现严重亏损是迟早的,现在房地产再跟保险勾结在一起,那简直就是超级炸弹。”

该评论不啻为警醒之词!

(完)

———————分割线

未经许可,禁止转载,经许可后转载注明:

转自微信公众平台【郑州楼市】【ID:zzloushi】

—分隔线—

总编微信(88371392) 长年为大家服务,欢迎投稿:[email protected]

郑州楼市:【订阅号】zzloushi 【网址】www.zzls.com 【勾搭微信】88371392

未经允许不得转载:郑州商业观察 » 恒大人寿VS安邦保险:房地产联姻保险,救赎还是炸弹

股市是货币的蓄水池 房地产却是货币的印钞机

股市是货币的蓄水池 房地产却是货币的印钞机 分析六个在售精装项目,看郑州的装修房值不值得买?

分析六个在售精装项目,看郑州的装修房值不值得买? 10000的万科紫台和8500的万科城相比,装修上有无升级?

10000的万科紫台和8500的万科城相比,装修上有无升级? 人小,事小,道理不小 | 我在海南小启示

人小,事小,道理不小 | 我在海南小启示 闪瞎亿万中国人民眼睛的海花岛和森林城市全方位PK

闪瞎亿万中国人民眼睛的海花岛和森林城市全方位PK 为什么不敢让人民币贬值?企业与国家该如何应对?

为什么不敢让人民币贬值?企业与国家该如何应对? 风雨百脑汇:郑州科技市场没有寒冬,只有末路、消亡、转型

风雨百脑汇:郑州科技市场没有寒冬,只有末路、消亡、转型 米宅问答 | 政府政策倾斜在哪个区域?三亚夏天热死人?

米宅问答 | 政府政策倾斜在哪个区域?三亚夏天热死人?